⏰ 14 jam yang lalu 💡Tips dan Trik 👁 198,149 Dilihat

Rating : ⭐⭐⭐⭐⭐

Laporan keuangan perusahaan merupakan sesuatu yang sangat krusial. Bisa dibilang, hidup dan matinya perusahaan tergantung pada bagaimana mereka membuat laporan keuangan.

Banyak perusahaan yang harus gulung tikar dikarenakan tidak mampu membuat laporan keuangan yang baik.

Tidak berhenti sampai di situ, orang-orang yang terlibat dalam membuat laporan keuangan jika keliru bahkan harus dipenjara atau didenda. Mengerikan, bukan?

Oleh karena itu, mari sejenak menyisihkan waktu untuk memahami cara membuat laporan keuangan, berikut selengkapnya.

Mengapa Laporan Keuangan Sangat Penting?

Laporan keuangan perusahaan adalah kunci dari kesuksesan – atau bisa juga kehancuran – sebuah perusahaan. Itulah sebabnya dibandingkan dengan posisi lain seperti SDM atau pemasaran, posisi finansial dianggap yang terpenting.

Jika bagian finansial perusahaan melakukan satu kesalahan saja, maka perusahaan tersebut berisiko akan hancur.

Berlebihan? Tidak.

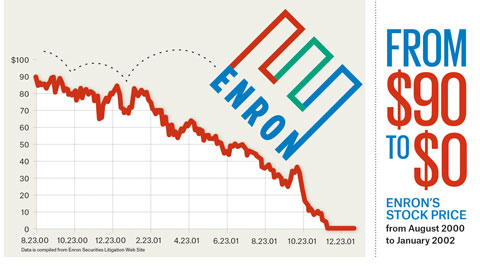

Masih ingat dengan kasus perusahaan Enron hampir 20 tahun lalu? Gara-gara ada data yang tidak dimasukkan ke laporan keuangan, perusahaan paling inovatif di US tersebut harus gulung tikar.

Bahkan sang pemilik perusahaan Jeff Skilling, Ken Lay, dan akuntan Arthur Andersen harus menerima hukuman 24 tahun penjara karenanya. Dikarenakan tidak kuat menahan malu, Ken Lay akhirnya bunuh diri sebelum vonis dijatuhkan.

Masih banyak lagi kasus perusahaan yang gulung tikar gara-gara laporan keuangan seperti Enron. Masalahnya benar-benar sama: karena laporan keuangan perusahaan tersebut tidak dibuat dengan valid.

Komponen-Komponen yang Wajib Ada dalam Laporan Keuangan Perusahaan

Tidak ingin bernasib sama seperti Ken Lay, bukan?

Guna membuat laporan keuangan perusahaan yang valid, terdapat beberapa komponen utama yang tidak boleh ditinggalkan. Jika terlewat satu komponen saja, maka laporan keuangan tersebut tidak dapat diterima secara standar. Berikut ini keterangannya.

1. Laporan Laba Rugi

Ini merupakan laporan yang berisi pemasukan perusahaan, biaya, dan beban-beban lainnya dalam satu periode anggaran.

Laporan laba rugi bertujuan untuk menunjukkan pendapatan bersih (net profit) perusahaan. Jika perusahaan memiliki investor, maka data pendapatan bersih ini digunakan untuk menentukan sharing profit per investor.

Rumus singkat untuk menghitung laporan laba rugi adalah: pendapatan bruto – harga pokok penjualan (HPP) – beban dan biaya – pajak. Tiga data pokok yang harus ada di dalamnya adalah laba kotor, pajak penghasilan, dan laba bersih.

2. Laporan Arus Kas

Seperti namanya, laporan arus kas adalah laporan mengenai kondisi kas perusahaan, meliputi keluar-masuknya uang dan untuk apa uang tersebut digunakan.

Setelah memperoleh perhitungan pendapatan bersih dari laporan laba rugi, selanjutnya pendapatan bersih tersebut ditambah dengan kas dari aktivitas selain penjualan.

Misalnya, perusahaan mendapatkan pendapatan dari penjualan aset, maka pendapatan tersebut ditambahkan ke pendapatan bersih.

Begitu juga sebaliknya, jika terjadi pengeluaran kas untuk hal di luar beban dan biaya operasional. Misalnya di tahun ini perusahaan melakukan paten, maka biaya paten tersebut dikurangkan dari kas riil yang ada.

Tujuan akhir pembuatan laporan arus kas adalah mengetahui jumlah uang riil yang dimiliki perusahaan hingga laporan keuangan dibuat.

3. Laporan Perubahan Modal

Penghitungan laporan perubahan modal menggunakan data pendapatan bersih yang didapat saat menghitung laba rugi. Laporan ini wajib menyajikan modal awal yang digunakan perusahaan untuk beroperasi di tahun tersebut. Setelah itu modal tersebut ditambahkan dengan jumlah profit yang diterima perusahaan di akhir tahun anggaran.

Tujuan pembuatan laporan perubahan modal adalah mengetahui nilai kekayaan perusahaan dari tahun ke tahun. Berdasarkan data laporan perubahan modal-lah, perusahaan bisa dinilai bertambah besar atau tidak.

4. Neraca

Laporan neraca bertujuan untuk mengetahui struktur kapital (dana/kekayaan) yang dimiliki perusahaan. Berdasarkan laporan neraca, bisa diketahui apakah kekayaan yang dimiliki perusahaan setara dengan tanggungan yang dimiliki.

Jika nanti terjadi sesuatu yang berisiko, pihak eksternal perusahaan (termasuk investor) bisa memprediksi apakah perusahaan tersebut sanggup membayar kewajibannya.

Neraca memiliki dua sisi laporan, yakni sisi aktiva (kekayaan) dan sisi pasiva (hutang). Laporan ini hanya bisa disebut valid jika data akhir dua sisi tersebut seimbang. Itulah mengapa neraca dalam bahasa Inggris disebut “balance sheet”.

5. Catatan Atas Laporan Keuangan Perusahaan

Percaya atau tidak, banyak perusahaan yang menyepelekan komponen ini dalam laporan keuangan perusahaan. Padahal catatan atas laporan keuangan perusahaan (CLAK) adalah salah satu dari lima komponen pokok yang tidak boleh ditinggalkan.

Catatan atas laporan keuangan perusahaan biasanya terletak di akhir laporan keuangan. Tidak lagi berkutat dengan angka, biasanya catatan atas laporan keuangan berbentuk uraian.

Catatan-catatan ini bertugas menguraikan hal-hal yang tidak bisa dijelaskan dalam laporan, misalnya turunnya penjualan di kuartal sekian, dst. CLAK adalah bagian yang bisa memudahkan perusahaan untuk menjelaskan kondisi finansialnya.

Selain itu, CLAK juga bisa membantu investor dalam memahami laporan keuangan perusahaan. Perusahaan yang baik tidak akan menyepelekan proses pembuatan CLAK karena biasanya investor tidak akan dengan cermat membaca laporan keuangan. Sebaliknya, mereka biasanya akan langsung membaca catatannya.

Kesalahan Fatal Yang Sering Terjadi Saat Membuat Laporan Keuangan

Di awal tadi, sudah dibahas mengenai malapetaka yang terjadi saat laporan keuangan perusahaan tidak dibuat dengan baik. Saat ini, mari membahas beberapa kesalahan fatal yang sering dilakukan manajer keuangan saat menyusun laporan bagi perusahaannya.

1. Tidak Sesuai SAK

Setiap laporan keuangan perusahaan di Indonesia wajib menerapkan Standar Akuntansi Keuangan (SAK) dan International Financial Report Standard (IFRS). Dilansir dari situs resmi Ikatan Akuntan Indonesia (IAI), SAK adalah pernyataan dan interpretasi akuntansi yang ditentukan standarnya oleh IAI. Sementara itu IFRS adalah standar akuntansi yang digunakan secara internasional.

Jadi, setiap laporan keuangan yang terbit di Indonesia wajib menggunakan gaya bahasa dan struktur yang sama. Misalnya untuk ungkapan “laporan laba rugi”, perusahaan tidak boleh menggantinya dengan “laporan profit dan kerugian”. Meski pun pengertiannya sama.

Biasanya, perusahaan yang laporan keuangannya tidak mengikuti SAK akan sulit masuk Bursa Efek Indonesia. Artinya, mereka akan kesulitan mendapat kepercayaan investor untuk memperbesar perusahaan.

2. Tidak Mencantumkan Data Komparatif

Maksud dari data komparatif adalah data mengenai kondisi aset perusahaan di periode-periode sebelumnya. Meski terkesan sepele, biasanya hal ini bisa mempengaruhi minat investor untuk menaruh uang mereka di sebuah perusahaan. Sebab mereka tidak mendapat kepastian apakah perusahaan tersebut stabil beroperasi dengan efisien tiap tahunnya.

Salah satu kasus besar yang terjadi karena disepelekannya data komparatif adalah kasus kebangkrutan MG Rover Group. Produsen BMW ini gagal memprediksi turunnya permintaan dari kendaraan yang mereka buat. Alhasil, pemilik Rover Group terlambat melakukan antisipasi dan gulung tikar di tahun 2005.

3. Kalkulasi Angka dalam Laporan Tidak Final

Kejelasan data dalam laporan keuangan perusahaan adalah segalanya. Itulah sebabnya kenapa ada penentuan istilah baku untuk semua laporan yang terbit di seluruh dunia.

Selain istilah, hal lain yang tak kalah pentingnya adalah kejelasan nominal dalam setiap akun laporan. Meski kalkulasi laporan keuangan hanya berupa operasi pengurangan dan penjumlahan, para akuntan perusahaan wajib menyelesaikan kalkulasi akun hingga akhir.

Jangan membiarkan investor menghitung sendiri penjumlahan atau pengurangan dari akun-akun dalam laporan keuangan. Mereka akan kebingungan dan malah tidak tertarik untuk berinvestasi.

4. Tidak Menambahkan Data Persentase

Apakah sepenting itu data persentase dicantumkan dalam laporan keuangan?

Ya, benar-benar penting, karena mencantumkan persentase dapat memudahkan publik mengetahui distribusi dana. Misalnya dalam neraca, dari keseluruhan pasiva yang ada, 80%-nya adalah hutang.

Persentase itu menggambarkan betapa besar risiko yang ditanggung perusahaan. Semakin besar risiko yang dimiliki perusahaan, biasanya perusahaan tersebut akan makin sulit dipercaya.

Hampir seluruh perusahaan multinasional tidak meninggalkan persentase di seluruh data akun laporan keuangan mereka. Akan tetapi masih banyak perusahaan Indonesia yang kurang memperhatikan hal ini.

5. Tidak Ada Representasi Atas Data Laporan Keuangan

Representasi yang dimaksud di sini adalah penjelasan yang terdapat di CLAK. Dikarenakan bentuknya yang uraian, banyak akuntan hanya asal-asalan menulis apa yang dipikirkannya, tanpa peduli apakah tulisan tersebut merepresentasikan keseluruhan data.

Padahal tujuan CLAK adalah membuat data lebih mudah dibaca bagi orang-orang yang kesulitan memahami laporan keuangan. Jika data di dalamnya tidak selengkap yang tercantum di laporan kuantitatif, maka sama saja hasilnya: laporan akan membingungkan.

6. Laporan Tidak Mencantumkan Strategi Finansial di Masa Depan

Laporan keuangan perusahaan yang baik bukan hanya yang mengikuti SAK, bukan pula yang melaporkan profit berlipat ganda. Lebih dari itu, laporan keuangan perusahaan yang baik adalah yang bisa menimbulkan “optimisme” pada para pembacanya.

Wajar, jika setiap perusahaan mengalami kendala-kendala finansial selama beroperasi. Oleh karena itu, meski tidak detail, kendala-kendala ini harus tetap dicantumkan dalam laporan keuangan. Akan tetapi jangan berhenti di kendala saja, tunjukkan strategi apa yang dilakukan perusahaan untuk menghadapinya di masa depan.

7. Data yang Dicantumkan Tidak Sesuai Fakta

Inilah yang terpenting dari semuanya, kesalahan yang paling sering dilakukan perusahaan-perusahaan yang hancur: berbohong. Apa pun alasannya, jika data dalam laporan keuangan tidak sesuai dengan kenyataan, maka sebutannya berbohong. Tidak peduli kesalahan tersebut dilakukan dengan sengaja atau tidak.

Semua skandal perusahaan yang terjadi, mulai dari Enron, WorldCom, hingga Lehman Brothers, terjadi karena laporan keuangan yang tidak sesuai fakta. Bahkan sekretaris Kementerian Keuangan Amerika, Timothy Geithner, menyebut bahwa kebohongan perusahaan adalah salah satu penyebab krisis Amerika di 2007 – 2008.

Yang Perlu Dilakukan Sebelum Publikasi Laporan Keuangan

Sebelum memutuskan untuk memublikasikan laporan keuangan, sebaiknya perusahaan meneliti matang-matang dahulu, apalah laporan keuangan perusahaannya sudah pantas. Berikut ini beberapa hal yang perlu dilakukan:

- Memastikan semua data yang tercantum valid. Sebelum dipublikasikan, bagian finansial perusahaan harus memastikan data yang dikumpulkan sudah valid, dari awal hingga akhir. Lakukan pengecekan berulang kali supaya validitas data bisa semakin dipastikan.

- Memastikan laporan keuangan siap minimal 2 bulan sebelum tahun anggaran baru. Ada banyak hal yang perlu dilakukan sebelum laporan keuangan benar-benar dipublikasi. Jadi pastikan data-data pokok untuk laporan keuangan sudah dipersiapkan minimal dua bulan sebelum waktu publikasi.

- Menyerahkan laporan keuangan perusahaan untuk audit eksternal. Setelah laporan keuangan inti diperiksa auditor internal, maka laporan tersebut perlu diserahkan lagi pada auditor eksternal. Biasanya auditor eksternal juga perlu melakukan pengecekan langsung ke perusahaan.

- Menyusun laporan keuangan dengan desain yang baik dan mudah dibaca. Laporan keuangan yang baik adalah yang formatnya membuat nyaman para pembaca. Jadi pastikan desain yang digunakan tidak berlebihan dan malah menyamarkan data pokok laporan.

- Menentukan tempat publikasi resmi untuk laporan keuangan. Makin awal laporan keuangan diumumkan, makin baik. Perusahaan yang baik dan stabil seharusnya bisa mempublikasikan laporan keuangannya pada bulan Januari tahun berikutnya.

Demikianlah penjelasan lengkap dan mendalam mengenai pentingnya laporan keuangan perusahaan, komponen, kesalahan, dan cara publikasinya.

Pastikan semua poin di atas dipelajari dengan baik sehingga laporan keuangan bisa memperbesar sebuah perusahaan – bukan malah menghancurkannya.

Referensi:

Horne, James C Van & John M Wachowitz, Jr. 2008, The Principle of Financial Management, Inggris: Pearson Education Limited.

Price, John. 2017, Lack of financial records linked to company failure, Australian Securities & Investments Commission.

https://www.fm-magazine.com/issues/2018/dec/how-to-fix-financial-reporting-errors.html

https://www.accounting-degree.org/scandals/

http://www.iaiglobal.or.id/v03/standar-akuntansi-keuangan/sak

https://www.reuters.com/article/us-usa-economy-geithner/financial-crises-caused-by-stupidity-and-greed-geithner-idUSBRE83P01P20120426

income.id | Edukasi Keuangan dan Modern Lifestyle income.id adalah Media Online yang Menyajikan Edukasi Keuangan, Bisnis dan Modern Lifestyle

income.id | Edukasi Keuangan dan Modern Lifestyle income.id adalah Media Online yang Menyajikan Edukasi Keuangan, Bisnis dan Modern Lifestyle